-

软件

-

服务

-

- 全球一站式人力资源管理平台

- 中企出海优选

-

资源中心

根据国家税务总局出台的《关于办理2019年度个人所得税综合所得汇算清缴事项的公告》:“纳税人办理2019年度汇算的时间为2020年3月1日至6月30日”

众所周知,由于疫情原因,我国史上首个“个人所得税综合所得汇算清缴”(下简称“个税汇算清缴”)工作从4月1日起全面开展。

为此,我们整合了“个税汇算清缴的知识”、“六大典型的退补税个人自查场景”以及“个税汇算清缴手机端办理操作指引”,帮助大家顺利的完成“个税汇算清缴”:

一、哪些人需要做个税汇算清缴?

二、哪些人不需要做个税汇算清缴?

三、关于个税汇算清缴中的“简易申报”

四、个税汇算清缴的计算公式;

五、六大典型的退补税个人自查场景;

六、个税汇算清缴手机APP端办理操作指引。

一、哪些人需要做个税汇算清缴?

根据相关规定,以下两类人群需要做个税汇算清缴:

1、2019年度已预缴税额大于年度应纳税额且申请退税的;

2、2019年度综合所得收入超过12万元且需要补税金额在400元以上的。

二、哪些人不需要做个税汇算清缴?

根据相关规定,以下三类人群不需要做个税汇算清缴:

1、纳税人年度汇算需补税但年度综合所得收入不超过12万元的;

2、纳税人年度汇算需补税金额不超过400元的;

3、纳税人已预缴税额与年度应纳税额一致或者不申请年度汇算退税的。

需要注意的是:

豁免汇算清缴的前提是居民个人在取得综合所得时,扣缴义务人需依法预扣预缴税款。(一般情况下,你所在的公司就是你的扣缴义务人)如果公司没有依法帮员工进行个税扣缴,可以在个人所得税APP核查后向公司HR咨询及确认。

三、关于个税汇算清缴中的“简易申报”

“简易申报”是指:如果您年综合所得收入额不超过6万元且已预缴税款的,可在2020年3月1日至5月31日期间,通过网上税务局(含个人所得税APP)办理便捷退税。即:缴了多少退多少。

四、个税汇算清缴的计算公式

首先,我们来看看汇算清缴的计算公式:

2019年度汇算应退或应补税额=[(综合所得收入额-60000元-“三险一金”等专项扣除-子女教育等专项附加扣除-依法确定的其他扣除-捐赠)×适用税率-速算扣除数]-2019年已预缴税额

【个人所得税税率表一(综合所得适用)】

易路TIPS:收入不等于收入额

综合所得收入额=工资薪金收入+劳务报酬收入×80%+特许权使用费收入×80%+稿酬收入×80%×70%-其他免税收入。

需要注意的是:不管你2019年上了几个月的班,全年的基本减除费用都是6万。

五、六大典型的退补税个人自查场景

我们针对最常见的六种情况,一步步教大家如何计算下自己该退(补)多少税:

典型场景一:中途跳槽的员工,全年基本减除费用超过6万的(需补税)

第一种常见的情况是因为员工跳槽且有一个月被两家雇佣单位重叠报税。

举例:小明于A公司任职,在A公司期间月薪是18000元,每月三险一金为3150元,每月享受“子女教育”、“租房租金”、“赡养老人”等专项附加扣除额度为4500元。

2019年5月16日,小明跳槽到B公司任职,月薪为20000元,每月三险一金为3500元,每月的专项附加扣除额度还是为4500元。

那么,小明在做个税汇算清缴的时候,应补(退)税多少呢?

全年实际缴纳个税

小明在A公司的应纳税所得额为:18000*4.5-5000*5-3150*5-4500*5 =17750

在A公司的预缴纳税款为:17750*3%=532.5元

小明在B公司的应纳税所得额为:20000*7.5-5000*8-3500*7-4500*7=54000

在B公司的预缴纳税款为:54000*10%-2520=2880元

小明全年实际缴纳个税为:532.5+2880=3412.5元

个税汇算清缴时全年应缴纳个税

小明全年的应纳税所得额为:(18000*4.5+20000*7.5)-60000-(3150*5+3500*7)-4500*12=76750

全年应纳税额为:76750*10%-2520=5155元

全年应纳税额>全年实际缴纳个税

因此,小明在做个税汇算清缴时应补税:5155-3412.5=1742.5元

这里需要说明的是,实际的税前收入和每月缴纳的个人社保请按公司实际申报数据进行计算(下同)。这个例子中,由于小明多使用了一个月5000的基本减除费用,所以需要补缴税款。其实,即使小明在5月只是一家单位发薪,也会存在补税,因为他第一家公司的税率只有3%,而全年的收入税率已经跨档到了10%,有兴趣的同学可以自己计算下。

典型场景二:中途加入的员工,全年基本减除费用6万没有足额享受(可退税)

举例:2019年3月31日,小红于A公司离职,休息了3个月。

同年7月1日,小红到B公司上班,她的工资在两家单位都是20000元,每月三险一金均为3500元,每月享受“子女教育”、“租房租金”、“赡养老人”等专项附加扣除额度均为4500元。

全年实际缴纳个税

小红在A公司的应纳税所得额为:20000*3-5000*3-3500*3-4500*3=21000

在A公司的预缴纳税款为:21000*3%=630元

小红在B公司的应纳税所得额为:20000*6-5000*6-3500*6-4500*6=42000

在B公司的预缴纳税款为:42000*10%-2520=1680元

小红全年实际缴纳个税为:630+1680=2310元

个税汇算清缴时全年应缴纳个税

小红全年的应纳税所得额为:20000*3+20000*6-60000-3500*3-3500*6-4500*12=34500

全年应纳税额为:34500*3%=1035元

全年实际缴纳个税>全年应纳税额

因此,小红在做个税汇算清缴时,可申请退税:2310-1035=1275元

Tips: 对于“全年基本减除费用”、“专项附加扣除项”等,没有足额享受的员工,在做个税汇算清缴时会一次性足额享受。

典型场景三:员工除了工资薪金以外还有劳务费收入的(可退税)

举例:税务师小河的月薪为20000元,每月三险一金为3500,每月专项附加扣除额度为4500元。

同时,小河利用周末休息时间,去别的单位讲汇算清缴的课,全年共获得劳务报酬50000元。

全年实际缴纳个税

小河的工资薪金应纳税所得额为:20000*12-60000-3500*12-4500*12=84000

工资薪金预缴纳税款为:84000*10%-2520=5880元

劳务报酬预缴纳税款为:50000*80%*30%-2000=10000元

全年实际缴纳个税:5880+10000=15880元

个税汇算清缴时全年应缴纳个税

小河全年的应纳税所得额为:20000*12+50000*80%-60000-3500*12-4500*12=124000

全年应纳税额为:124000*10%-2520=9880元

全年实际缴纳个税>全年应纳税额

因此,小河在办理个税汇算清缴时,可申请退税:15880-9880=6000元

典型场景四:按劳务费报税的实习生转为正式员工的(可退税)

举例:小白2019年1月进入单位实习,每月工资4400元,且公司按劳务费进行报税。

同年7月1日,小白转为正式员工后每月工资7000元,每月三险一金为1225元,专项附加扣除项每月额度为1500元。

全年实际缴纳个税

小白前6个月需要预缴纳的劳务税为:4400*80%*20%*6(个月)=4224元

从7月开始的工资薪金应纳税所得额为:7000*6-5000*6-1225*6-1500*6=-4350<0

预缴纳税款为:0元

小白全年实际缴纳个税:4224+0=4224元

个税汇算清缴时全年应缴纳个税

小白全年的应纳税所得额为:7000*6+4400*6*80%-60000-1225*6-1500*6=-13230<0

全年应缴纳税额为:0元

全年实际缴纳个税>全年应纳税额

因此,小白在办理个税汇算清缴时,可退税4224元。

典型场景五:2019年未填报专项附加扣除信息的(可退税)

在2019年,因为老李不了解新个税的政策,所以没有填报专项附加信息,导致没有及时享受到税改福利。

举例:老李的月薪20000元,每月三险一金3500元,老李有符合条件的子女教育、住房租金、赡养老人等专项附加扣除额度每月4500元,但这些专项附加扣除信息在2020年才进行补报。

全年实际缴纳个税

老李在2019年的应纳税所得额为:20000*12-60000-3500*12=138000

老李全年实际缴纳个税:138000*10%-2520=11280元

个税汇算清缴时全年应缴纳个税

在汇算清缴时,老李及时的补录了相关专项附加扣除信息,此时他的应纳税所得额为:20000*12-60000-3500*12-4500*12=84000

全年应纳税额为:84000*10%-2520=5880元

全年实际缴纳个税>全年应纳税额

因此,老李在办理个税汇算清缴时,可退税:11280-5880=5400元

Tips:如果有符合条件的专项附加扣除项,大家一定要记得填写!如果忘记填写了,可在汇算清缴时,补填符合条件的专项附加扣除信息!

典型场景六:年终奖二次择优纳税方式(利用个税汇算清缴)

最后讲一种情况,也是大家比较关心的,年终奖二次择优纳税方式。公司在2019年发放的年终奖,如果公司按照全年一次性奖金帮你报的税。那么,在个税汇算清缴时,你可以选择将该年终奖纳入全年综合所得中计税!

举例:小云的年收入为9万(扣除“三险一金”后),每年享受“子女教育”、“赡养老人”等专项附加扣除共计3.6万,全年基本减除费用6万,2019年2月公司发了一笔4.2万元的年终奖。

我们来算算年终奖使用哪种方式计税更合算!

①.若选择“按年终奖优惠政策计税”:

小云的全年应纳税所得额为:90000-36000-60000=-24000<0

综合所得收入扣除专项附加扣除后,小于零,小云的工资收入无需缴税。

年终奖纳税:42000*10%-210=3990元

小云全年实际缴纳个税:0+3990=3990元

②.在汇算清缴时,若将年终奖“并入全年综合所得计税”:

小云全年所需缴纳的个税为:(90000-36000-60000+42000)*0.03-0=1080元

两种计税方式相比,小云选择将年终奖“并入全年综合所得计税”的方式更划算,全年应缴税额减少了2910元!

还是以小云为例,我们来看另一种情况:

举例:小云的年收入为24万(扣除“三险一金”后),每年享受“子女教育”、“赡养老人”等专项附加扣除共计3.6万,全年基本减除费用6万,年终奖还是4.2万元的话,我们来看看情况是否会发送变化?

①.若该员工“按年终奖优惠政策计税”:

小云的全年应纳税所得额为:240000-36000-60000=144000

全年应纳税款为:144000*10%-2520=11880元

年终奖纳税:42000*10%-210=3990元

小云全年实际缴纳个税:11880+3990=15870元

②.在汇算清缴时,若将年终奖“并入全年综合所得计税”:

小云全年所需缴纳的个税为:(240000-36000-60000+42000)*20%-16920=20280元

两种计税方式相比,小云选择“按年终奖优惠政策计税”的方式更划算,全年应缴税额减少了4410元!通过以上两种情况的对比,我们可得知在汇算清缴时,是否选择将年终奖并入全年综合所得中计税将因人而异!所以,在进行汇算清缴前,建议大家可以手动算一算,看看那种方式更适合自己。

最后想提醒大家的是:

大家在用自己的工资单数据进行汇算清缴测算时,需要注意公司的薪资期间和报税系统税款所属月的区别!

如果公司是当月发当月工资,那么这两者是一致的;

如果公司是当月发上月工资,那么工资单上201901月的工资,对应税务系统201902税务月的数据。这种情况在计算全年收入时,应该从工资单的201812-201911进行累加。

六、个税汇算清缴:手机APP端办理操作指引

在办理之前,所有员工都需要通过手机自行下载:个人所得税APP

【个税APP-汇算清缴操作视频】

(建议全屏播放)

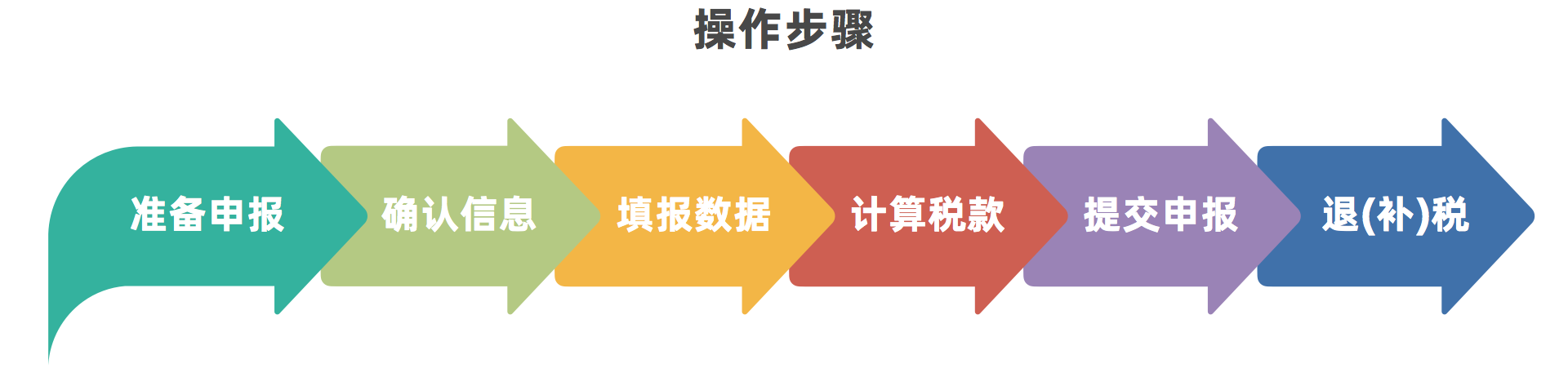

第一步:准备申报

打开【个人所得税 APP】,可从以下入口进入年度汇算:

①.首页【常用业务】—【综合所得年度汇算】;

②.首页【我要办税】—“税费申报”【综合所得年度汇算】。

进入申报界面后,填报方式有【使用已申报数据填写】和【自行填写】两种选择。

为了方便申报,推荐大家选择【使用已申报数据填写】,税务机关已按一定规则预填了部分申报数据,大家只需确认即可。

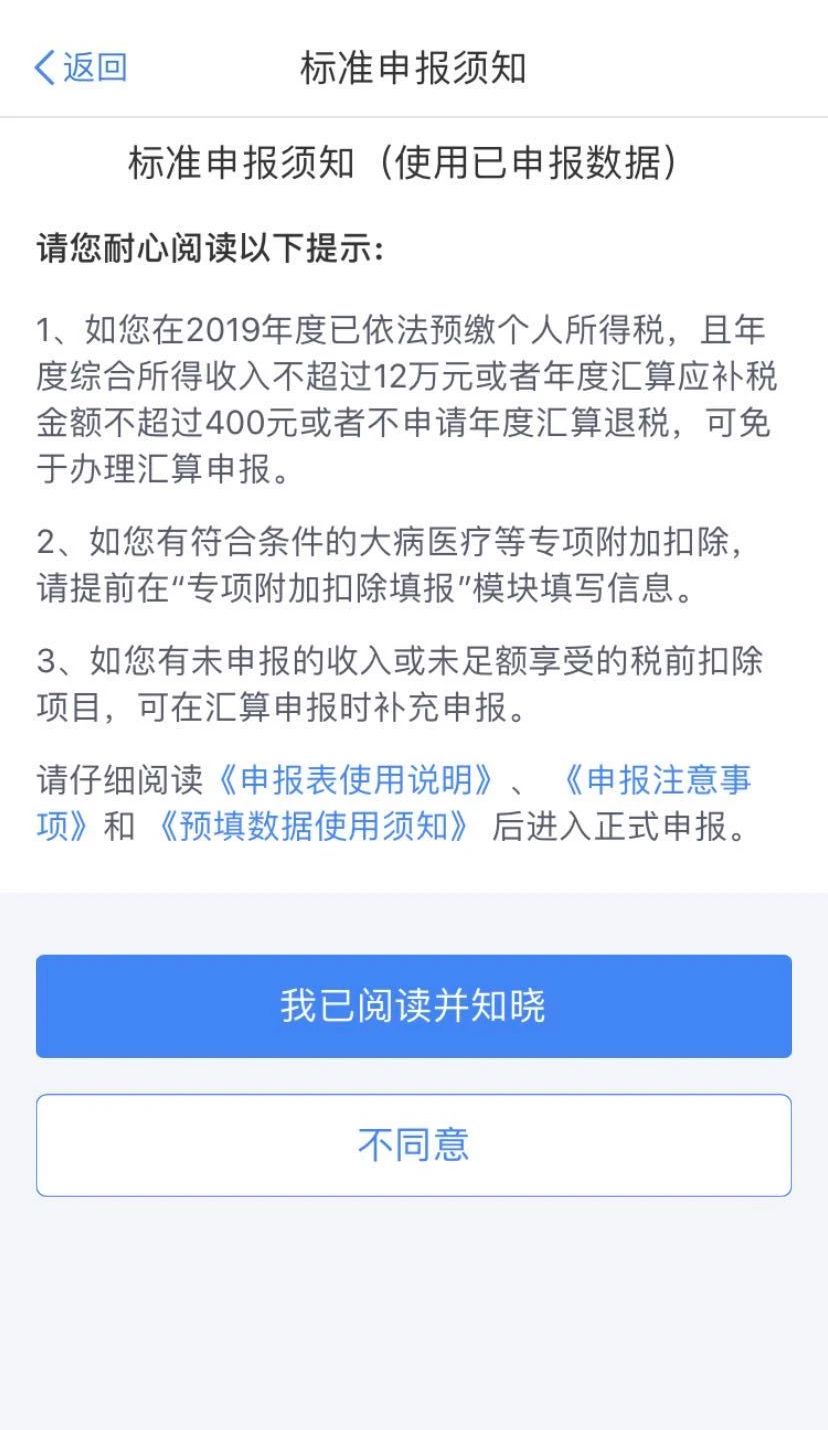

选择【使用已申报数据填写】—【开始申报】后,系统提示【标准申报须知(使用已申报数据)】,点击“我已阅读并知晓”,开始年度汇算申报。

第二步:确认信息

此处需要对个人基础信息、汇缴地、已缴税额进行确认。

易路Tips:【什么是汇缴地?】

纳税地点决定了纳税人的主管税务机关。该税务机关负责纳税人年度汇算相关纳税服务与管理,需准确填写。您可按以下顺序依次选择:

Ø 任职受雇单位所在地

如您有两处及以上任职受雇单位,可选择其一填写。

Ø 户籍所在地或者经常居住地

【我选择汇算清缴地后可以变更吗?】

2019 年度汇算申报表提交后,一般情况下不可以变更汇算清缴地。

第三步:填报数据

确认预填的收入和扣除信息无误,可直接点击【下一步】。

易路Tips:

【如何填报劳务报酬?】

如有劳务报酬,可在“收入和税前扣除”界面点击“劳务报酬”进入相应界面进行填报。点击“劳务报酬”右侧箭头,进入劳务报酬页面。点击右上角“新增”后, 可选择【查询导入】或者【手工填写】本人取得的劳务报酬。其中,【查询导入】方式,可逐笔明细展示您本人纳税年度内劳务报酬扣缴申报记录。您逐笔对照、选择添加后,即可完成该项目的填写。

第四步:计算税款

数据系统将自动计算您本年度综合所得应补(退)税额。

易路 Tips:

如有减免税事项,可以在进入【减免税额】界面后,点击【新增】增加相关信息。

【什么人可以享受税款减免?】

有下列情形之一的,可以减征个人所得 税,具体幅度和期限,由省、自治区、直辖市人民政府规定,并报同级人民代表大会常务委员会备案:

Ø 残疾、孤老人员和烈属的所得;

Ø 因自然灾害遭受重大损失的。国务院可以规定其他减税情形,报全国人民代表大会常务委员会备案。

第五步:提交申报

确认结果后,点击【提交申报】即可。

第六步:退(补)税

01.如存在多预缴税款,可选择【申请退税】。

点击【申请退税】后,纳税人需选择退税银行卡。如前期已添加过银行卡,系统将自动带出已填银行卡信息。您需新增,点击【添加银行卡信息】—【确定】。

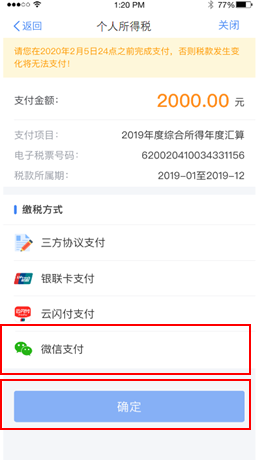

02.如存在少预缴税款,则需要补税。

如您综合所得年度汇算需要补税且不满足免予汇算条件,则需点击【立即缴税】, 选择相应的缴税方式完成支付即可。

03.若符合免予申报条件的,则无需补税。

如您综合所得年度汇算需要补税但满足免予汇算条件,则在税款计算后,申报界面直接点击【享受免申报】即可,无需缴纳税款。

易路 Tips

【什么补税情形可免予办理年度汇算?】

如您2019年度取得综合所得时已依法预缴了个人所得税,且符合以下条件之一的,可免予办理:

Ø 2019 年度综合所得年收入合计不超过 12 万元;

Ø 2019 年度应补缴税额不超过 400 元的。

至此,整个申报流程就顺利完成了!

此外,我们还提供员工汇算清缴指导课程视频和个税小程序,

具体内容可以扫描下方小程序二维码

【小易个税助理】

↓↓↓为您解决个税相关的所有难题↓↓↓

关于易路:

易路软件成立于2004年,拥有十多年企业信息化服务经验积累,专注为中大型企业提供以薪酬为核心的一站式人力资源服务云平台,覆盖员工「选用育留」全生命周期。系统已通过美国注册会计师协会(AICPA)制定的SOC1、SOC2、SOC3审计,以及ISO27001数据安全认证。2019年7月,易路完成了由SIG领投、高瓴资本追投的C1轮融资。

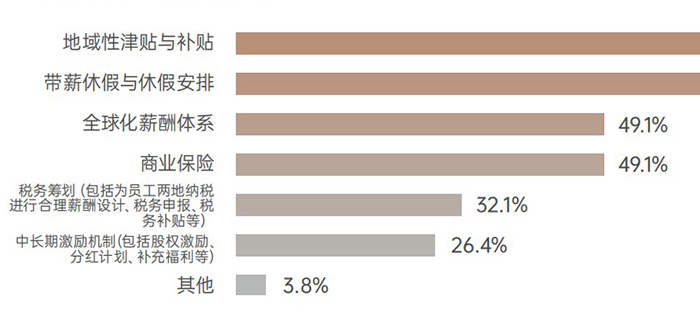

中企出海之境外税务管理政策

跨文化沟通管理:出海企业的跨文化沟通与管理挑战及应对策略

易路AI招聘系统人岗匹配深度解析:重新定义人才精准对接的技术范式

HR SaaS平台排行榜:细数2025年中国最具商业价值的十大HR SaaS平台

从实践案例看企业如何搭建人力资源共享服务中心

低空飞行经济产业人才需求概况及典型企业人才招聘、薪酬趋势

2025年中国AI HR市场:从效率工具到战略引擎的演进

跨国人力资源管理:出海老手如何为外派员工提供全面保障

国内首个HR智能体管理平台—iBuilder,如何让“数字员工”开箱即用

HR应该如何推进AI在企业人力资源的落地应用

在线咨询

电话咨询

400-853-7888

预约演示

数字助理

扫码体验